Klasy podatkowe

Wszystkie klasy podatkowe dla rodzin wyjaśnione w prosty sposób

Który próg podatkowy jest najlepszy dla małżeństw z dziećmi? Który przedział podatkowy wybierają osoby samotnie wychowujące dzieci? Jaki wpływ ma zmiana klasy podatkowej i kiedy warto zmienić klasę podatkową?

Na wiele pytań dotyczących wyboru klasy podatkowej nie można odpowiedzieć w sposób ogólny. Optymalna kombinacja zależy od sytuacji życiowej i dochodów rodziców. Proszę przeczytać tutaj, aby dowiedzieć się, który przedział podatku dochodowego jest dla Państwa odpowiedni.

Wyjaśnienie klas podatkowych

Kiedy zmienia się ich sytuacja życiowa, na przykład kiedy biorą ślub lub zakładają rodzinę, pary stają przed pytaniem: Jakie są przedziały podatkowe? I co musimy wziąć pod uwagę?

W Niemczech istnieje sześć różnych progów podatkowych. To, do którego przedziału podatkowego zostaną Państwo przypisani, zależy od Państwa stanu cywilnego i sytuacji dochodowej.

W przeciwieństwie do osób samotnych, małżeństwa lub zarejestrowane związki partnerskie, które płacą podatek dochodowy, mają swobodę wyboru przedziału podatkowego. Przedział podatkowy ma wpływ na miesięczne odliczenie od podatku od wynagrodzenia, ale także na przykład na wysokość zasiłku dla bezrobotnych, chorobowego, rodzicielskiego i macierzyńskiego.

Istnieją klasy podatkowe 1-6, które przedstawiamy tutaj dla wstępnego przeglądu. Proszę zwrócić na to uwagę: W administracji publicznej przedziały podatkowe są numerowane przy użyciu cyfr rzymskich. Jednak w tekście używamy również cyfr arabskich, które są również powszechnie używane.

-

Przedział podatkowy 1: Osoba samotna

Pracownicy są przypisani do klasy podatkowej 1, jeśli

- są kawalerami

- są w związku małżeńskim, ale żyją w trwałej separacji przez cały rok

- są rozwiedzeni

- są wdowcami (po upływie roku od śmierci współmałżonka)

Pary, które nie są w związku małżeńskim i mają wspólne dziecko, są również przypisane do klasy podatkowej 1.

-

Klasa podatkowa 2: Osoby samotnie wychowujące dzieci

Jeśli mieszkają Państwo osobno i są rodzicami samotnie wychowującymi dzieci, mogą Państwo przejść do klasy podatkowej 2. Ma to tę zaletę, że uwzględniana jest dodatkowa kwota ulgi dla osób samotnie wychowujących dzieci.

Warunkiem wyboru korzystniejszej klasy podatkowej 2 jest to, że w Państwa gospodarstwie domowym mieszka co najmniej jedno małoletnie dziecko, na które pobierany jest zasiłek rodzinny lub dodatek na dziecko.

Jeśli jednak żyją Państwo w związku małżeńskim lub zarejestrowanym związku partnerskim, nie mogą Państwo zostać zakwalifikowani do 2 klasy podatkowej. W takim przypadku przydział do klasy podatkowej 1 pozostaje niezmieniony. -

Połączenie klasy podatkowej 3 i 5 dla małżeństw

Wybór klasy podatkowej 3 jest możliwy tylko wtedy, gdy drugi partner wybierze klasę podatkową 5 lub nie jest zatrudniony.

-

Klasa podatkowa 4

Pracownicy pozostający w związku małżeńskim lub zarejestrowanym związku partnerskim są automatycznie przypisywani do klasy podatkowej 4 przez urząd skarbowy, a zatem płacą mniej więcej taką samą kwotę podatku jak osoby samotne. Jeśli oboje partnerzy mają mniej więcej podobne dochody, ma to sens, ponieważ klasa podatkowa 4/4 prowadzi do równego opodatkowania obu dochodów. Jeśli chcą Państwo innego podziału, muszą Państwo złożyć wniosek do urzędu skarbowego.

-

Klasa podatkowa 4 ze współczynnikiem:

Klasa podatkowa 4/4 ze współczynnikiem jest idealna, jeśli dochody są różne, a celem jest sprawiedliwe rozłożenie obciążenia podatkiem dochodowym: Każdy z małżonków płaci wtedy taką część podatku dochodowego, jaką wnosi do wspólnego dochodu. Współczynnik jest ważny przez okres do dwóch lat i należy o niego wystąpić w odpowiednim urzędzie skarbowym.

-

Klasa podatkowa 6

Klasa podatkowa 6 ma zastosowanie do wszystkich pracowników, którzy oprócz głównej pracy mają pracę w niepełnym wymiarze godzin. Klasa podatkowa 1, 2, 3, 4 lub 5 jest wybierana dla głównej pracy, podczas gdy klasa podatkowa 6 jest automatycznie stosowana do pracy w niepełnym wymiarze godzin.

W tym przypadku obowiązują wyższe podatki, ponieważ nie są brane pod uwagę żadne ulgi. Klasa podatkowa 6 jest idealna dla pracy w niepełnym wymiarze godzin, jeśli główna praca jest już sklasyfikowana w innej klasie podatkowej.

Wskazówki dotyczące najlepszego wyboru klasy podatkowej dla rodzin

Wybór właściwej klasy podatkowej może skutkować mniejszymi odliczeniami podatkowymi każdego miesiąca. Dlatego też należy regularnie sprawdzać, czy Państwa przedział podatkowy jest nadal prawidłowy. Oto kilka wskazówek, które pomogą Państwu wybrać najlepszy przedział podatkowy dla Państwa sytuacji finansowej:

- Życie nieustannie się zmienia. Zmiana pracy, małżeństwo, narodziny dziecka i inne zmiany osobiste lub rodzinne mogą prowadzić do nowej sytuacji dochodowej. Dlatego też należy regularnie sprawdzać swoją sytuację dochodową: Jaki jest obecny dochód brutto Pana/Pani i Pana/Pani partnera/partnerki? Czy (nadal) znajdują się Państwo w odpowiednim przedziale podatkowym? Czy warto zmienić przedział podatkowy, aby zaoszczędzić na podatku?

- Jeśli jeden z partnerów zarabia znacznie więcej niż drugi, kombinacja klas podatkowych 3/5 może być bardziej korzystna. Wyżej zarabiający partner wybiera klasę podatkową 3, a niżej zarabiający partner klasę podatkową 5, co zmniejsza obciążenie finansowe wyżej zarabiającego partnera, a tym samym skutkuje wyższym miesięcznym dochodem netto dla rodziny. Należy jednak pamiętać, że wysokie opodatkowanie pracownika w 5 klasie podatkowej może mieć niepożądane skutki uboczne.

- Jeśli mieszkają Państwo oddzielnie i są samotnymi rodzicami, powinni Państwo przejść do klasy podatkowej 2, jeśli spełnione są odpowiednie wymagania. Pozwoli to Państwu ubiegać się o dodatkową kwotę ulgi podatkowej. Zmniejszy to Państwa obciążenia podatkowe i pozwoli uzyskać wyższy miesięczny dochód netto.

- W razie potrzeby proszę zasięgnąć porady ekspertów podatkowych, którzy mogą zalecić najlepszy dla Państwa przedział podatkowy.

Wskazówki dotyczące najlepszego wyboru przedziału podatkowego dla osób samotnie wychowujących dzieci

Jeśli są Państwo stanu wolnego, rozwiedzeni, owdowiali lub w trwałej separacji i mają co najmniej jedno małoletnie dziecko mieszkające w Państwa gospodarstwie domowym, mogą Państwo zaoszczędzić sporo pieniędzy dzięki klasie podatkowej 2. Ze względu na kwotę ulgi dla osób samotnie wychowujących dzieci, mają Państwo mniej odliczeń, a tym samym otrzymują wyższe wynagrodzenie netto. Proszę pamiętać:

- Jeśli dziecko jest zarejestrowane u obojga rodziców, rodzic, który otrzymuje zasiłek rodzinny lub ubiega się o zasiłek na dziecko, otrzymuje kwotę ulgi podatkowej.

- Kwota ulgi jest powiązana z zasiłkiem rodzinnym lub dodatkiem na dziecko. Jeśli nadal otrzymuje Pan/Pani zasiłek rodzinny po ukończeniu przez dziecko 18 roku życia lub korzysta Pan/Pani z dodatku na dziecko, ponieważ dziecko nadal się uczy lub studiuje, może Pan/Pani nadal ubiegać się o kwotę ulgi podatkowej.

- Kwotę ulgi otrzymają Państwo tylko pod warunkiem, że mieszkają Państwo sami w gospodarstwie domowym z dzieckiem lub dziećmi. Nie może być tam zameldowana inna osoba dorosła. Urząd skarbowy zrobi wyjątek tylko wtedy, gdy opiekują się Państwo osobą wymagającą opieki w swoim gospodarstwie domowym.

- Muszą Państwo zapewnić urząd skarbowy, że spełniają Państwo powyższe wymagania. Jeśli Państwa sytuacja życiowa ulegnie zmianie, na przykład do Państwa gospodarstwa domowego wprowadzi się nowy partner, muszą Państwo niezwłocznie poinformować o tym urząd skarbowy.

- Aby skorzystać z ulgi podatkowej 2 klasy podatkowej, muszą Państwo złożyć wniosek o zmianę w lokalnym urzędzie skarbowym. Kwota ulgi podatkowej zostanie wówczas naliczona automatycznie, a Pan/Pani zapłaci niższy podatek każdego miesiąca.

- W razie potrzeby proszę zasięgnąć porady ekspertów podatkowych, którzy mogą polecić najlepszą dla Państwa klasę podatkową.

.

Zmiana klasy podatku dochodowego: jak to działa

Jeśli w Państwa życiu lub sytuacji dochodowej zaszły zmiany, należy sprawdzić, czy warto zmienić klasę podatkową. Wniosek o zmianę klasy podatkowej można złożyć w urzędzie skarbowym do 30 listopada każdego roku. Wniosek o zmianę klasy podatkowej wejdzie w życie w tym samym roku. Wniosek należy złożyć w lokalnym urzędzie skarbowym. Jak zmienić klasę podatkową, dowiedzą się Państwo tutaj:

- Zmiana klasy podatkowej jest możliwa raz w roku. W szczególnych przypadkach, takich jak małżeństwo, narodziny dziecka lub separacja, zmiany można dokonać również kilka razy w roku.

- W celu zmiany klasy podatkowej należy wypełnić formularz "Wniosek o zmianę klasy podatkowej dla małżonków" lub "Oświadczenie o separacji". Mogą Państwo skorzystać z portalu internetowego "My ELSTER" i wypełnić wniosek cyfrowo. Alternatywnie mogą Państwo otrzymać formularze w swoim urzędzie skarbowym lub pobrać wnioski online. Dostęp do wniosku o zmianę klasy podatkowej uzyskają Państwo za pośrednictwem systemu zarządzania formularzami Federalnej Administracji Podatkowej. Link to www.formulare-bfinv.de.

- Jeśli zmieniają Państwo klasę podatkową ze względu na małżeństwo, narodziny dziecka lub separację, muszą Państwo załączyć odpowiednie dowody do wniosku o zmianę klasy podatkowej. Również w tym przypadku mogą Państwo złożyć wniosek za pośrednictwem portalu internetowego "My ELSTER" lub przesłać wypełniony formularz zmiany klasy podatkowej wraz z wymaganymi dowodami pocztą do lokalnego urzędu skarbowego.

.

Jak klasa podatkowa wpływa na ulgę na dziecko?

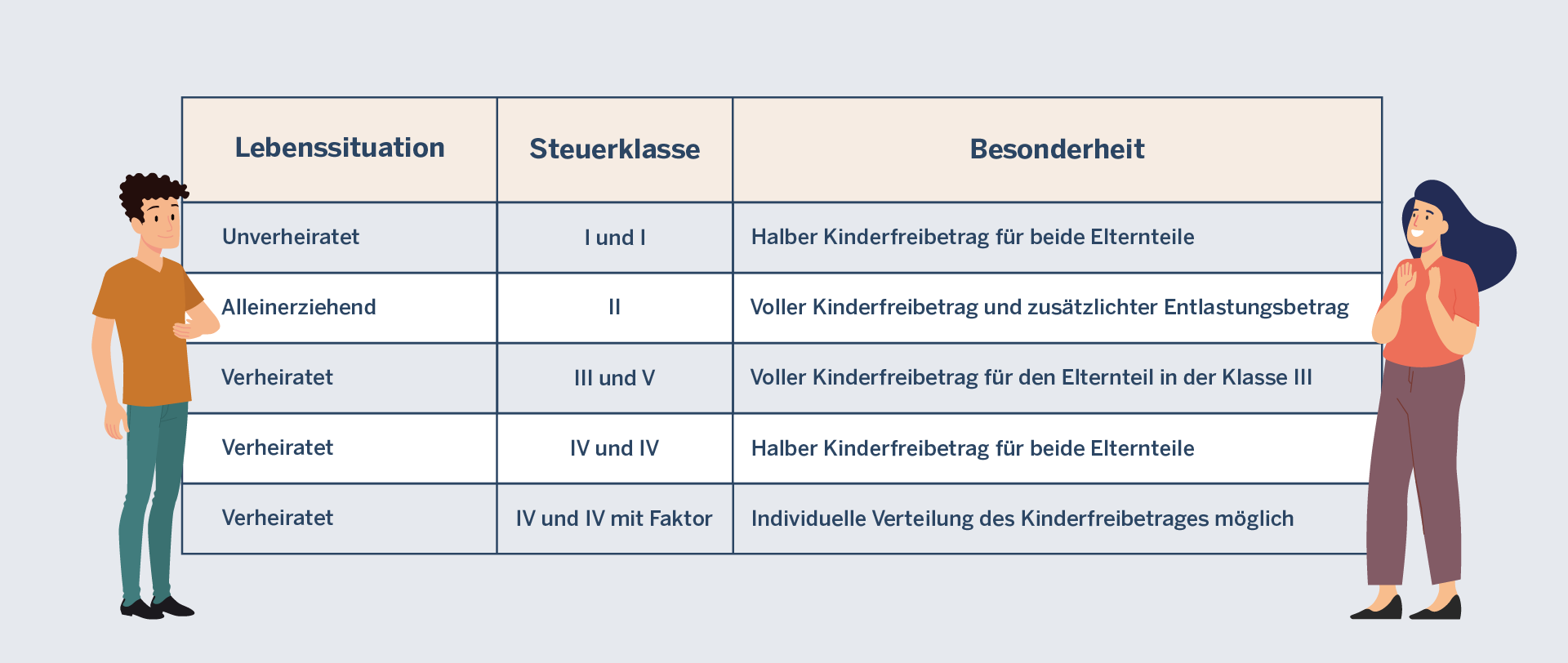

Jeśli mają Państwo dziecko, zazwyczaj nie ma to wpływu na sam próg podatkowy. Jednak prawo do zasiłku na dziecko zmniejsza kwotę podatku dochodowego. Podział zasiłku na dziecko zależy od tego, w którym przedziale podatkowym się Państwo znajdują:

Podsumowanie najważniejszych punktów i zaleceń dla rodzin

Wybór klasy podatkowej może mieć znaczący wpływ na Państwa miesięczny dochód netto. Jeśli jest Pan/Pani w związku małżeńskim, należy sprawdzić, czy połączenie klas podatku dochodowego 3/5 lub 4/4 jest dla Pana/Pani bardziej odpowiednie. Jeśli jest Pan/Pani samotnym rodzicem, może Pan/Pani skorzystać z zalet 2 klasy podatkowej. Jeśli Pana/Pani sytuacja życiowa lub dochodowa ulegnie zmianie, zmiana klasy podatkowej może przynieść korzyści finansowe, szczególnie dla małżeństw i osób samotnie wychowujących dzieci. Powinni Państwo złożyć wniosek o zmianę klasy podatkowej w odpowiednim czasie.

GDZ MOŻEMY ZNALEŹĆ POMOC I PORADĘ?

Szczegółowe informacje na temat przedziałów podatku dochodowego oraz odpowiedzi na najczęściej zadawane pytania dotyczące wyboru odpowiedniego przedziału podatku dochodowego znajdą Państwo na portalu urzędu skarbowego Nadrenii Północnej-Westfalii.

Miejscowy urząd skarbowy i dane kontaktowe znajdą Państwo za pomocą wyszukiwarki urzędów skarbowych "Mein Finanzamt".

Wniosek o zmianę klasy podatkowej dla małżonków/partnerów życiowych można pobrać z portalu internetowego Federalnego Ministerstwa Finansów. Alternatywnie, mogą Państwo również dokonać zmiany klasy podatkowej drogą elektroniczną za pośrednictwem "MY ELSTER".

Wniosek o zmianę klasy podatkowej można pobrać ze strony internetowej Federalnego Ministerstwa Finansów.